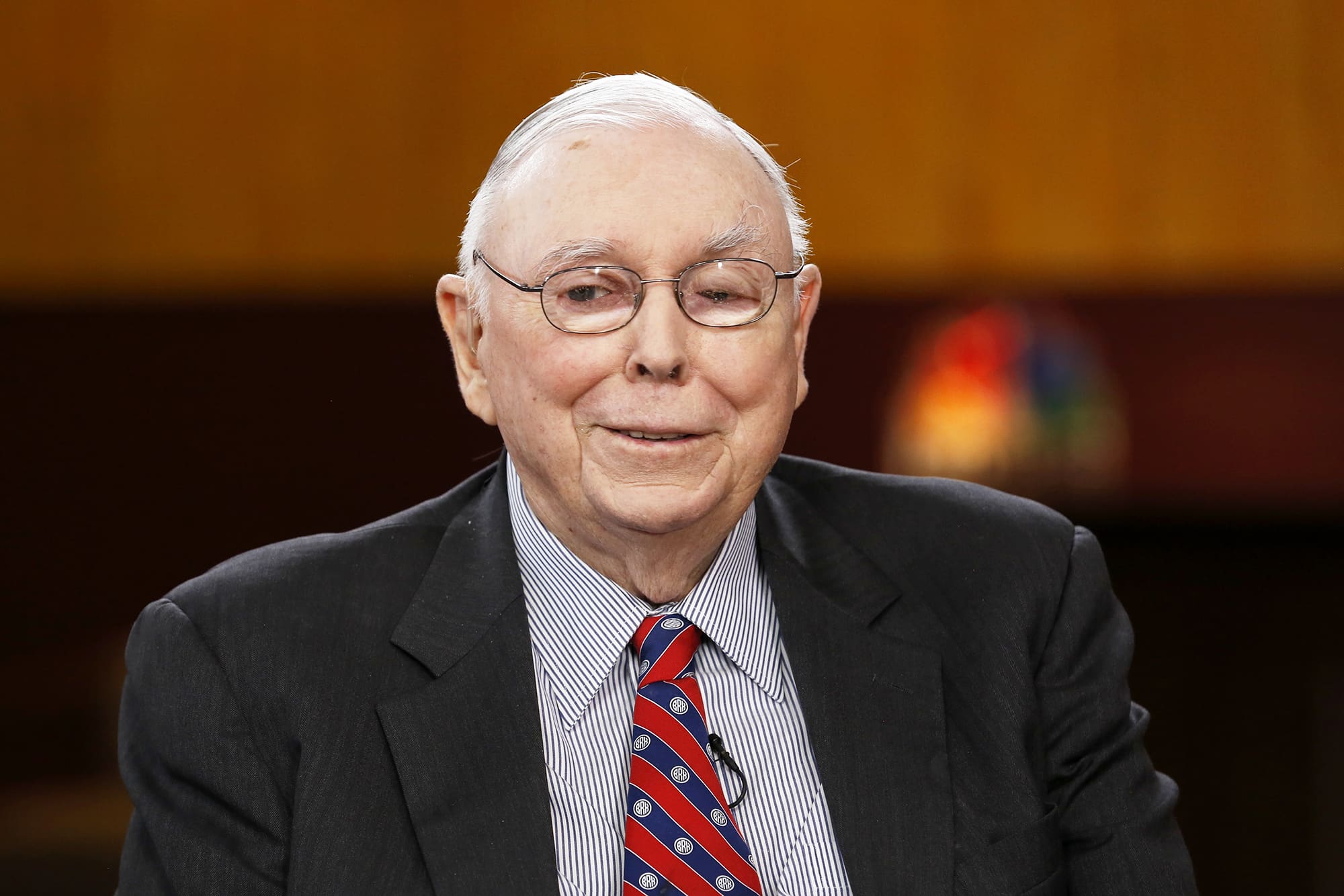

- Charlie Munger a fait fortune tout seul avant de devenir vice-président de Berkshire Hathaway de Warren Buffett.

- Il était également avocat immobilier, philanthrope et architecte.

- Buffett a dit un jour à propos de Munger : « Nous pensons à peu près la même chose. »

Le milliardaire Charlie Munger, le sage de l’investissement qui a amassé une fortune avant même de devenir le bras droit de Warren Buffett chez Berkshire Hathaway, est décédé à l’âge de 99 ans.

Munger est décédé mardi, selon un communiqué de presse de Berkshire Hathaway. Le groupe a déclaré que les membres de la famille de Munger les avaient informés qu’il était décédé paisiblement ce matin dans un hôpital californien. Il aurait eu 100 ans le jour du Nouvel An.

« Berkshire Hathaway n’aurait pas pu voir le jour dans sa position actuelle sans l’inspiration, la sagesse et l’implication de Charlie », a déclaré Buffett dans un communiqué.

En plus d’être vice-président de Berkshire, Munger était avocat spécialisé en droit immobilier, président et éditeur du Daily Journal Corp., membre du conseil d’administration de Costco, philanthrope et architecte.

Début 2023, sa valeur nette était estimée à 2,3 milliards de dollars – C’est un montant incroyable pour beaucoup de gens, mais il est bien inférieur au montant insondable de Buffett. chanceCe qui est estimé à plus de 100 milliards de dollars.

Lors de l’assemblée annuelle des actionnaires de Berkshire en 2021, Munger, 97 ans, semble avoir révélé par inadvertance un secret bien gardé : le vice-président Greg Appel « conservera la culture » au-delà de l’ère Buffett.

Munger, qui portait des lunettes épaisses, a perdu son œil gauche suite à des complications liées à une opération de la cataracte en 1980.

Munger a été président et chef de la direction de Wesco Financial de 1984 à 2011, lorsque Buffett’s Berkshire a acheté les actions restantes de la société d’assurance et d’investissement basée à Pasadena, en Californie, qu’elle ne possédait pas.

Buffett a attribué à Munger le mérite d’avoir étendu sa stratégie d’investissement en favorisant les entreprises en difficulté à bas prix dans l’espoir de réaliser des bénéfices pour se concentrer sur des entreprises de meilleure qualité mais à des prix inférieurs à leur valeur réelle.

Un premier exemple de ce changement a été démontré en 1972 par la capacité de Munger à convaincre Buffett de signer le rachat de Berkshire par Berkshire. Voir les bonbons Cependant, pour 25 millions de dollars, le fabricant de bonbons californien a réalisé un bénéfice annuel avant impôts d’environ 4 millions de dollars seulement. Il est produit depuis Plus de 2 milliards de dollars En ventes dans le Berkshire.

« Cela m’a éloigné de l’idée d’acheter des entreprises très moyennes à des prix très bas, sachant qu’elles rapportaient de petits bénéfices, et de rechercher des entreprises vraiment intéressantes que nous pourrions acheter à des prix équitables », a déclaré Buffett à CNBC. Mai 2016.

Ou comme Munger l’a dit lors d’une assemblée des actionnaires de Berkshire en 1998 : « Ce n’est pas amusant d’acheter une entreprise et d’espérer vraiment que cet idiot la liquidera avant de faire faillite. »

Munger était souvent l’homme hétéro dans les commentaires légers de Buffett. « J’ai quelque chose à ajouter » C’est ce qu’il a dit après l’une des réponses bavardes de Buffett aux questions posées lors des réunions annuelles de Berkshire à Omaha, Nebraska. Mais comme son ami et collègue, Munger était une source de sagesse dans l’investissement et dans la vie. Comme l’un de ses héros, Benjamin Franklin, la vision de Munger ne manquait pas d’humour.

« J’ai un ami qui dit que la première règle de la pêche est de le faire Pêcher là où sont les poissons. La deuxième règle de la pêche est de ne jamais oublier la première règle. « Nous sommes devenus bons dans la pêche là où se trouvent les poissons », a déclaré Munger, 93 ans, à des milliers de personnes lors d’une réunion dans le Berkshire en 2017.

Il croyait en ce qu’il appelait ça « Effet Lollapalooza » Un ensemble de facteurs se sont combinés pour stimuler la psychologie de l’investissement.

Charles Thomas Munger est né à Omaha le 1er janvier 1924. Son père, Alfred, était avocat et… sa mèreFlorence « Todi » Il était issu d’une famille aisée. Comme Warren, Munger a travaillé dans l’épicerie du grand-père de Buffett lorsqu’il était jeune, mais les deux futurs partenaires ne se sont rencontrés que des années plus tard.

À 17 ans, Munger quitte Omaha pour l’Université du Michigan. Deux ans plus tard, en 1943, il s’est enrôlé dans l’Army Air Corps, selon l’autobiographie de Janet Lowe de 2003 « Damn Right! »

L’armée l’a envoyé au California Institute of Technology de Pasadena pour étudier la météorologie. En Californie, il tombe amoureux de Nancy Huggins, la colocataire de sa sœur au Scripps College, et l’épouse en 1945. Bien qu’il n’ait jamais obtenu son diplôme de premier cycle, il obtient son diplôme summa cum laude de la faculté de droit de Harvard en 1948, et le couple retourne en Californie. , où il a exercé le droit immobilier. Il a fondé le cabinet d’avocats Munger, Tolles & Olson en 1962 et s’est concentré sur la gestion des investissements dans le fonds spéculatif Wheeler, Munger & Co., qu’il a également fondé cette année-là.

« Je suis fier d’être un garçon d’Omaha », a déclaré Munger dans une interview en 2017 avec . Doyen Scott Dero de la Michigan Ross School of Business. « Parfois, j’utilise le vieil adage : ‘Ils ont sorti le garçon d’Omaha mais ils n’ont jamais retiré Omaha du garçon.' » Toutes ces vieilles valeurs : la famille passe avant tout ; être en mesure d’aider les autres lorsque des problèmes surviennent ; sage et raisonnable; devoir moral d’être raisonnable [is] Plus important que toute autre chose – plus important que d’être riche, plus important que d’être important – un impératif moral absolu.

En Californie, il s’est associé à Franklin Otis Booth, membre de la famille fondatrice du Los Angeles Times, dans le domaine de l’immobilier. L’un de leurs premiers développements s’est avéré rentable Projet d’appartement Sur la propriété du grand-père de Booth à Pasadena. (Booth, décédé en 2008, a été présenté à Buffett par Munger en 1963 et est devenu l’un des plus grands investisseurs de Berkshire.)

«J’avais cinq projets immobiliers», a déclaré Munger. Déro. « J’ai fait les deux choses côte à côte pendant quelques années, et en très peu d’années, j’avais entre 3 et 4 millions de dollars. »

Munger a fermé le hedge fund en 1975. Trois ans plus tard, il devient vice-président de Berkshire Hathaway.

En 1959, alors qu’il avait 35 ans, Munger retourna à Omaha pour fermer le cabinet d’avocats de son défunt père. C’est à ce moment-là qu’il a été présenté Buffett, alors âgé de 29 ans Par l’un des clients investisseurs de Buffett. Les deux se sont bien entendus et sont restés en contact même s’ils vivaient à un demi-continent l’un de l’autre.

« Nous pensons tellement la même chose que c’en est effrayant », se souvient Buffett dans une interview avec l’Omaha World-Herald en 1977. « C’est l’homme le plus intelligent et le plus en vue que j’ai jamais rencontré. »

« Nous n’avons jamais eu de dispute « Depuis presque 60 ans maintenant, nous nous connaissons », a déclaré Buffett à Becky Quick de CNBC en 2018. « Charlie m’a offert le cadeau parfait que n’importe qui pouvait offrir à une autre personne. Il a fait de moi une meilleure personne que je ne l’aurais été autrement. … Il m’a donné beaucoup de bons conseils au fil du temps. … J’ai vécu une vie meilleure. vie à cause de Charlie. » «

La fusion des esprits s’est concentrée sur l’investissement de valeur, où les actions sont choisies parce que leur prix semble sous-évalué sur la base des fondamentaux à long terme de l’entreprise.

Munger a dit un jour : « Tout investissement intelligent est un investissement de valeur, c’est-à-dire obtenir plus que ce pour quoi vous payez. » « Il faut valoriser l’entreprise pour valoriser le stock. »

Warren Buffett (à gauche), PDG de Berkshire Hathaway, et le vice-président Charlie Munger assistent à l’assemblée annuelle des actionnaires 2019 à Omaha, Nebraska, le 3 mai 2019.

Johannes Eisele | AFP | Getty Images

Mais lors de l’épidémie de coronavirus au début de 2020, lorsque Berkshire a subi une perte massive de 50 milliards de dollars au premier trimestre, Munger et Buffett se sont montrés plus conservateurs qu’ils ne l’avaient été pendant la Grande Récession, lorsqu’ils ont investi dans des compagnies aériennes et des institutions financières américaines telles que la Banque de L’Amérique et Goldman. Sachs a été durement touché par ce ralentissement.

« Eh bien, je dirais que nous sommes comme le capitaine du navire lorsque le pire ouragan jamais survient », a déclaré Munger au Wall Street Journal en avril 2020. À travers l’ouraganNous préférons en sortir avec beaucoup de liquidités. On ne joue pas et on dit : Oh Judy, Judy, tout va en enfer, réduisons 100 % des réserves. [into buying businesses] ».

Munger a fait don de centaines de millions de dollars à des établissements d’enseignement, notamment à l’Université du Michigan, à l’Université de Stanford et à la Harvard Law School, souvent à la condition que l’université accepte ses dons. Conceptions de bâtimentsBien qu’il n’ait pas reçu de formation formelle d’architecte.

À Harvard-Westlake Prep à Los Angeles, où Munger a été membre du conseil d’administration pendant des décennies, il a veillé à ce que les salles de bains des filles soient plus grandes que celles des garçons lors de la construction du centre scientifique dans les années 1990.

« Chaque fois que vous allez à un match de football ou à un événement, il y a une énorme file d’attente devant les toilettes des femmes. Qui ne sait pas qu’elles urinent différemment des hommes ? » Munger a dit Le journal de Wall Street En 2019. « Quel genre d’idiot ferait en sorte qu’une salle de bains pour hommes et une salle de bains pour femmes aient la même taille ? La réponse est : un architecte ordinaire ! »

Munger et sa femme ont eu trois enfants, leurs filles Wendy et Molly, et leur fils Teddy, décédé d’une leucémie à neuf ans. Le couple Munger a divorcé en 1953.

Deux ans plus tard, il épouse Nancy Barry, qu’il a rencontrée lors d’un événement. Rendez-vous à l’aveugle Dans un restaurant de dîner de poulet. Le couple a eu quatre enfants, Charles Jr., Emily, Barry et Philip. Il était également le beau-père de ses deux autres fils, William Harold Borthwick et David Borthwick. La famille Munger, mariée depuis 54 ans jusqu’à sa mort en 2010, a contribué 43,5 millions de dollars à l’Université de Stanford pour aider à construire la Munger Graduate Residence, qui abrite 600 étudiants en droit et anciens élèves.

Interrogé par Quick lors de l’interview « Squawk Box » de CNBC en février 2019 sur le secret d’une vie longue et heureuse, Munger a déclaré que la réponse était « facile, parce que c’est très simple ».

« Vous n’avez pas beaucoup d’envie, vous n’avez pas beaucoup de ressentiment, vous ne dépensez pas trop vos revenus, vous restez joyeux malgré vos problèmes. Vous vous entendez avec des personnes de confiance et vous faites ce que vous êtes censé faire. faire. » Et toutes ces règles simples fonctionnent bien pour améliorer votre vie. Et c’est tellement ringard », a-t-il déclaré.

« Et rester joyeux… parce que c’est sage. Est-ce si difficile ? Et pouvez-vous être joyeux quand vous êtes complètement immergé dans une haine et un ressentiment profonds ? Bien sûr que vous ne pouvez pas. Alors pourquoi l’accepter ? On ? »

More Stories

Berkshire Hathaway de Warren Buffett clôture à une valeur marchande supérieure à 1 000 milliards de dollars

Super Micro reporte la soumission de ses rapports annuels pour revoir les contrôles internes, et ses actions chutent

Edgar Bronfman abandonne son offre d’achat de Paramount, ouvrant la voie à un accord avec SkyDance